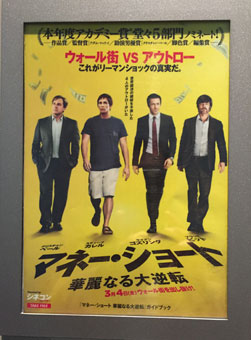

私が去る17日にTOHOシネマズ川崎で見た「マネーショート-華麗なる大逆転(原題:The Big Short)」、この映画は今月4日から日本でも上映されているのだが、最後の字幕による説明で、「ブルームバーグによると、2015年に(リーマンショックを招いた)CDO(Collateralized Debt Obligation=債務担保証券)と似た金融商品が売られている。」とあったように記憶している。この映画は、投資・経済用語に馴染みがない人にとっては今一つという評価なので、お客さんの入りも平日ということを差し引いても寂しい限りの状況、当然のことながら最後の字幕など見逃してしまう人が多いと思う。

ところが、海外投資を経験し、リーマンショックを乗り越えてきた私にとって、この部分の字幕はかなり記憶に残っていた。

そこで、さっそくブルームバーグで検索してみると、次の記事がヒットした。

いつもなら日本語版の記事を紹介し、英語版はリンクを貼る程度で終わらせるのだが、この記事は映画の字幕で出てきた言葉で検索を入れても日本語版はヒットしなかったのだ。

最初にヒットしたのが英語版だったのと、今年の投資環境が不安定であるがゆえに、記事が重要そうに思えたので、慣れない英文和訳を久々にやってみることにした。

ところが、和訳をやっているうちに日本語版がヒットしたのだが、案の定全文の和訳にはなっていない。

メディアの公式和訳と私の何ちゃって和訳が入り混じっているが、参考程度にはなるかと思うので、興味のある人は読み進めて欲しい。

ところで、ゴールドマン・サックス・グループ(Goldman Sachs Group 株価:GS)などが売りさばいている新しい金融商品は、ビスポーク・トランシュ・オポチュニティー(Bespoke Tranche Opportunity)とか、コラテラライズド・スワップ・オブリゲーション(Collateralized Swap Obligation)と呼ばれるデリバティブ(金融派生商品)のようだ。

映画の中では、主人公が債務担保証券(CDO)とクレジット・デフォルト・スワップ(CDS)を空売りすることで大儲けを画策するストーリーなのだが、これらの新しいデリバティブを使った金融商品もそうされる可能性は十分にある。

歴史は繰り返すからだ。

もっとも、零細投資家である私たちが、そういったチャンネルを使うことはできそうもないが、映画の中では銀行株を売れ(空売りしろ)というセリフがあった。

ここで米国株口座を持っていたとしても、個別の銀行株を空売りするのは難しいと思うので、2007年7月28日の「狼はやってきたか?」で紹介したベアETFのUltraShort Financials ProShares (SKF)や、日本の証券会社でも投資できるDirexion Daily Financial Bear 3X ETF (FAZ)あたりが注目すべき銘柄になるだろう。

今のところ、ダウ平均株価(Dow Jones Industrial Average)の回復に伴って金融関連株も回復(ベアETFの株価は下落)しているようなので、それほど心配することもないだろうが、2007年当時はサブプライムローン問題が表面化し始めた頃で、このとき不動産関連株がダウ平均の上昇にもかかわらず下落を続けたので、そういった乖離が出始めたときが危険信号ということになろうか。

いずれにせよ、今は注目されていないビスポーク・トランシュ・オポチュニティー(Bespoke Tranche Opportunity)、私が投資している高配当米国株の中にも大量に仕込まれているのだろうか。(参考:2015年11月5日-米国高配当株の新規投資案件をピックアップしてみた)

******************************************

「昔の名前は忘れてください」-ゴールドマン復活目指す別物 (2015.2.6 ブルームバーグ)(ブルームバーグ):拭い去れない悪い評判が、2008年の金融危機から続いているクレジット商品が幾つか存在する。

債務担保証券(CDO)とクレジット・デフォルト・スワップ(CDS)がその代表格だが、この2つを融合した金融商品(レバレッジを使うのは言うまでもない)が、何か別物のように違う名前で復活しつつある。

ゴールドマン・サックス・グループなどの銀行が販売に動いている「ビスポーク・トランシュ・オポチュニティー」と呼ばれる金融商品は、単名のCDSを裏付けとし、投資家の注文に応じて組成するオーダーメードのCDOだ。

デリバティブ(金融派生商品)のプールをリスクの異なる部分に切り分け、ヘッジファンドなどの投資家に販売する。

これらの金融商品は、ファーストロス(劣後部分)を中心に投資したり、借り入れた資金を活用したりすれば、標準的な社債を購入するよりも高いリターンが得られる可能性がある。

価値が下落するリスクの方も通常よりはるかに大きいことは、断るまでもない。ゴールドマンの広報担当マイケル・デュバリー氏(ニューヨーク在勤)は、コメントを控えている。

この種の金融商品は、ビスポーク・トランシュと呼ばれることもあれば、「コラテラライズド・スワップ・オブリゲーション」と名付けられることもある。

仏銀BNPパリバ が集計したデータによれば、昨年(2014年)の発行額は最大200億ドル(約2兆3500億円)と、2013年の50億ドル足らずから急増した。

*******************************************

Goldman Sachs Hawks CDOs Tainted by Credit Crisis Under New Name

(ゴールドマンサックスが信用危機で悪化した債務担保証券を新しい名前で売りさばいている) (Bloomberg on February 5, 2015)The 2008 financial crisis gave a few credit products a bad reputation.

拭い去れない悪い評判が、2008年の金融危機から続いているクレジット商品が幾つか存在する。

Like collateralized debt obligations, known as CDOs. Or credit-default swaps. But now, a marriage of the two terms (using leverage, of course) is making a comeback — it’s just being called something else.

債務担保証券(CDO)とクレジット・デフォルト・スワップ(CDS)がその代表格だが、この2つを融合した金融商品(レバレッジを使うのは言うまでもない)が、何か別物のように違う名前で復活しつつある。

Goldman Sachs Group Inc. is joining other banks in peddling something they’re referring to as a “bespoke tranche opportunity.” That’s essentially a CDO backed by single-name credit-default swaps, customized based on investors’ wishes. The pools of derivatives are cut into varying slices of risk that are sold to investors such as hedge funds.

ゴールドマン・サックス・グループ などの銀行が販売に動いている「ビスポーク・トランシュ・オポチュニティー(Bespoke Tranche Opportunity)」と呼ばれる金融商品は、単名のクレジット・デフォルト・スワップ(CDS)を裏付けとし、投資家の注文に応じて組成するオーダーメードの債務担保証券(CDO)だ。

デリバティブ(金融派生商品)のプールをリスクの異なる部分に切り分け、ヘッジファンドなどの投資家に販売する。The derivatives are similar to a product that became popular during the last credit boom and exacerbated losses when markets seized up. Demand for this sort of exotica is returning now and there’s no real surprise why. Everyone is searching for yield after more than six years of near-zero interest rates from the Federal Reserve, not to mention stimulus efforts by central banks in Japan and Europe.

これらのデリバティブは、直近の好況期に人気のあった、そして、市場が過熱したときに損失を悪化させた商品に似ている。今は一種の異国風のものに対する需要が戻っているし、なぜか本当の驚きはない。欧州や日本の中央銀行による景気刺激策は言うに及ばず、FRB(Federal Reserve Board=連邦準備制度理事会)による6年以上にも及ぶゼロ金利政策にもかかわらず、誰もが運用利回りを追求している。

The transactions offer the potential for higher returns than buying a typical corporate bond, especially if an investor focuses on first-loss slices or uses borrowed money, or both. Obviously, the downside may be much greater, too.

これらの金融商品は、ファーストロス(劣後部分)を中心に投資したり、借り入れた資金を活用したりすれば、標準的な社債を購入するよりも高いリターンが得られる可能性がある。価値が下落するリスクの方も通常よりはるかに大きいことは、断るまでもない。

Michael DuVally, a spokesman for Goldman Sachs in New York, declined to comment.

ゴールドマンの広報担当マイケル・デュバリー氏(ニューヨーク在勤)は、コメントを控えている。

Credit Savvy(クレジットに精通)

The deals are “attractive for credit-savvy investors in the post-QE credit picker’s market,” according to a January U.S. credit derivatives outlook by Citigroup Inc., referring to central-bank bond buying known as quantitative easing, or QE.

QEあるいは量的緩和として知られる中央銀行による債券引受を参考にすれば、1月のシティグループの米国クレジット・デリバティブの見通しによると、この取引は「次のクレジットマーケットの担い手の中でクレジットに精通した投資家にとって魅力的」となっている。

As much as $20 billion of such transactions were issued last year, up from less than $5 billion in 2013, according to data compiled by BNP Paribas SA. The Paris-based bank has also been arranging the deals — dubbed collateralized swap obligations by some, bespoke tranches by others — and predicts issuance will go up in 2015.

BNPパリバの集計によれば、2013年には50億ドル未満だったこのような商品の発行額は、昨年(2014年)には200億ドル相当に膨れ上がった。パリを拠点とするこの銀行は、ある特注の債券を用いたCDO(債務担保証券)をコピーした商品の取引を行っており、2015年の発行予測は増加が見込まれている。

It’s clear why banks want to get involved with pulling together these transactions given they offer higher profit margins than plain-vanilla bonds like Treasuries or corporates. Also, underwriters are taking on less risk than the pre-crisis CDOs, since they typically offload almost all the risk to investors on either side of the swaps.

なぜ銀行が、米国財務省証券や社債のような普通のありきたりな債券(plain-vanilla bonds)よりも利幅の高いものを提供する取引の一翼を担いたいかは明らかだ。債券の引受会社はいずれかのスワップのほとんどのリスクを投資家に押しつけるので、彼らは前回の信用危機の際のCDO(債務担保証券)よりも取っているリスクが低いからだ。

Bespoke Portfolio(特注のポートフォリオ)

As for investors? Well, just because yields around the world are the lowest they’ve ever been doesn’t mean hedge funds will accept measly returns. Yields on corporate debt globally have plunged to 3.3 percent from as high as 9.05 percent at the 2008 peak, according to Bank of America Merrill Lynch index data.

投資家に関して言えば?

そうだね、世界中の利回りが未だかつてないほど低くなったからといって、それはヘッジファンドがわずかばかりの利益を受け入れるだろうということを意味しない。バンクオブアメリカメリルリンチの指数データによると、全世界的に社債の利回りは、2008年のピーク時の9.05%から3.3%に急落している。“A tranche of a bespoke portfolio of credits can offer exposure to diversified risk with the possibility of leverage, credit enhancement and enhanced returns,” according to a Jan. 23 e-mail message from a Goldman Sachs employee, reviewed by Bloomberg News. It went out with the header: “Goldman: BESPOKE TRANCHE OPPORTUNITY.”

1月23日のゴールドマンサックス社員の電子メールによれば、「クレジットの特注ポートフォリオの債券はレバレッジの可能性、信用の増強と利益を高めるための多様なリスクの懸念を与えている」とブルームバーグニュースは批評した。それは「ゴールドマン:ビスポーク・トランシュ・オポチュニティー」と題された。

In this environment, the words “enhanced returns” are sure to get investors’ attention.

この投資環境の中で、高リターンという言葉は、投資家の注意を引きつけると確信している。

*******************************************

コメント